תהליך הצמיחה הכלכלית בארה"ב שהמשיך לצבור מומנטום גם במהלך השנה האחרונה, בהחלט משתקף דרך ביצועי שוק המניות. בסיטואציה כזו, הסקטורים המחזוריים הם אלו שבאופן טבעי מובילים את העליות במדד ה-S&P 500. סקטור בולט שהשתתף חלקית במחזור העליות האחרון והפגין ביצועי חסר ביחד למדדי השוק, הינו סקטור הטכנולוגיה. נזכיר שגם היום סקטור הטכנולוגיה שמיוצג בד"כ על ידי מדד הטכנולוגיה TECHNOLOGY SELECT SECTOR מורכב מ-71 חברות והוא בעל המשקל הגדול ביותר (מעל 20%) בקרב הסקטורים שמרכיבים את מדד ה-500 S&P.

קצת אחרי ששנת 2014 יצאה לדרך, נראה שסקטור הטכנולוגיה צפוי לקבל רוח גבית הן ברמת המאקרו והן ברמת המיקרו של הפעילות בתעשיות נבחרות בתחום ההייטק בארה"ב. בנוסף, גם התמחור שלו עם מכפיל רווח שנמוך מהממוצע ההסטורי שלו (17.8 לעומת 19.3) בהחלט מסביר מדוע הוא מרכז הרבה עניין בשבועות האחרונים.

ברמת המאקרו, הכלכלה האמריקאית ממשיכה להציג שיפור עקבי בדגש על מרכיבים קריטיים לתהליך צמיחה בר קיימא - הצריכה הפרטית וההשקעות בנכסים קבועים. זאת, בין היתר בשל ההתאוששות בנתוני המגזר התעשייתי, שוק העבודה ושוק הנדל"ן. מספיק שנציין את מדד מנהלי הרכש לתעשייה ונראה שהוא נמצא בחודשיים האחרונים ברמתו הגבוהה מזה 3 שנים. הנגזרת של ההתפתחויות הללו ברמת פעילות ענף ההייטק היא גידול צפוי בהכנסות משני מקורות:

1. מרכיב ההשקעות: במהלך השנה הקרובה משקל ההוצאה התקציבית של המגזר העסקי לטובת ההון הפיסי והתשתית הטכנולוגית של החברות (שצומצמה בשנים האחרונות) צפוי לעלות על רקע השיפור הכלכלי במשק האמריקאי.

2. מרכיב הצריכה הפרטית: נראה שתהליך הגידול בהכנסה הפנויה של המגזר הפרטי ימשיך לתמוך בפעילויות כמו המעבר ממחשבים אישיים למחשבי כף יד וסמרטפונים גם בשנים הקרובות.

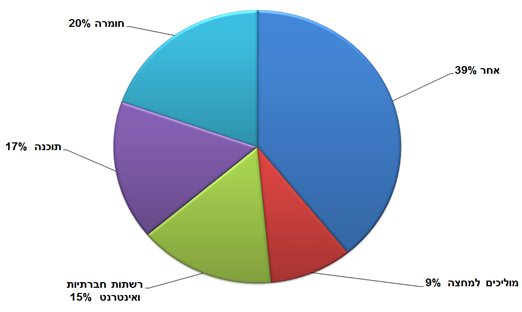

ברמת המיקרו ניתן לחלק את מדד הטכנולוגיה ל-4 ענפים בולטים (נתמקד ב-2 בהמשך): מוליכים למחצה (SEMICONDUCTORS), תוכנה (SOFTWARE), רשתות חברתיות ואינטרנט (NETWORKING AND INTERNET) וחומרה (HARDWARE). בנוסף, נציין שהמדד כולל גם את סקטור התקשורת (רוב סקטור התקשורת מורכב ממניות AT&T ו-VERIZON).

פילוח מדד הטכנולוגיה TECHNOLOGY SELECT SECTOR לענפי פעילות בולטים

מקור: BLOOMBERG

SEMICONDUCTORS (חברות בולטות: INTEL, TEXAS INSTRUMENTS, APPLIED MATERIALS )

ענף המוליכים למחצה (שבבים) נחשב למחזורי, אולי המחזורי ביותר ביחס לשאר הענפים בתוך סקטור הטכנולוגיה. מדובר בענף עתיר הון שתוצריו מוטמעים כמרכיבים מרכזיים בהרבה סוגים של מוצרי קצה (סלולר, מחשוב, תעשיה, בריאות ועוד) ולכן מידת התלות שלו במחזור העסקים של המשק האמריקאי (והגלובלי) גבוהה ותנודתית בהתאם. כאן, מנוע הצמיחה המרכזי בשנים האחרונות היה תעשיית השבבים לסלולר ומחשבי הכף יד. במבט קדימה, מעבר לחברות שפועלות מול שוק הסלולר גם החברות שייצרו שבבים לשרתים של תעשיית מחשוב הענן צפויות להציג קצבי צמיחה מהירים ביחס לממוצע כלל החברות בסקטור.

SOFTWARE (חברות בולטות: MICROSOFT, ORACLE, SALESFORCE.COM)

בענף התוכנה השוק ימשיך להתרכז בחברות תוכנה שמתמחות בפתרונות מבוססי ענן וב-BIG DATA. חברות כמו אורקל ומיקרוסופט הן הבולטות בענף זה. האתגר בניהול, אחסון וניתוח נתונים בהיקפים גדולים נותן יתרון משמעותי לחברות שצוינו. העובדה שברמה הגלובלית ההוצאה הצפויה על שירותי מחשוב ענן צפויה לעמוד ב-2014 על סך של 154 מיליארד דולר (עלייה של 60% ביחס לשנת 2011) בהחלט מסבירה מדוע הוא יהווה מרכיב מרכזי בהכנסות של מגוון חברות בסקטור הטכנולוגיה.

ומה לגבי שאלת התמחור של הסקטור?

אם נבחן את מכפיל הרווח (הנקי) של מדד הטכנולוגיה אז נראה שכיום הוא נסחר ברמה של 17.8 שהיא נמוכה מהממוצע ההסטורי של 19.3. זאת לעומת מכפיל רווח של 17.2 של ה-500 S&P שהממוצע שלו הוא 16.3.

בשורה התחתונה, רוב הסימנים מצביעים על כך שמניות סקטור הטכנולוגיה צפויות השנה להוביל את שוק המניות בארה"ב. מכאן שיש בהחלט הצדקה היום להחשף למדד הטכנולוגיה בתיקי ההשקעות במשקל יתר ביחס למשקל שלו במדד ה-500 S&P.